一、超经营范围开票,税务总局最新回复来了

国家税务总局网站答:

根据《国务院关于修改<中华人民共和国发票管理办法>的决定》(中华人民共和国国务院令第587号)及《增值税发票开具使用指南》(税总货便函〔2017〕127号)规定,销售商品、提供服务以及从事其他经营活动的单位和个人,对外发生经营业务收取款项,收款方应当向付款方开具发票;特殊情况下,由付款方向收款方开具发票。

因此,纳税人发生应税行为,除国家有明令禁止销售的外,即使超出营业执照上的经营范围,也应当据实开具发票。

超经营范围开票这个问题平时问的人真的不要太多。我们再来看看各地税务局都是啥口径?

二、税局观点:关于超经营范围开票

发票开具属于增值税政策规范范畴,只要发生应税行为,均可开具增值税发票,未发生应税行为,原则上不得开具发票,国家税务总局另有规定的除外,目前除外情形只有14种,即601~614编码。

经营范围属于商事主体的意思自治范畴,一般由公司章程、协议、申请书等文件中规定或记载。公司法第十二条规定,公司的经营范围由公司章程规定,并依法登记。公司可以修改公司章程,改变经营范围,但是应当办理变更登记。公司的经营范围中属于法律、行政法规规定须经批准的项目,应当依法经过批准。

总局

1、《国家税务总局关于开展增值税发票使用管理情况专项检查的通知》(税总函〔2016〕455号)第一条第(二)款第2项:

税务机关代开发票是否规范?

税务机关是否严格按照纳税服务规范代开发票,是否额外要求纳税人提供相关证件或其他证明材料,是否审核纳税人申请代开发票内容超经营范围。

注:总局的意思是,检查中如若发现税务机关审核纳税人代开发票内容是否超经营范围,即为不合规,应予纠正。

2、2016年5月6日国家税务总局政策解答政策组发言材料:

问:一般纳税人发生超出税务登记范围业务,是自开发票还是由税务机关代开发票?

答:一般纳税人一律自开增值税发票。」

湖北

湖北省国家税务局营改增政策执行口径第四辑:

问:纳税人发生营业执照的经营范围以外的业务,是否可以开具发票?

答:纳税人发生营业执照的经营范围以外的业务,可以向工商部门申请变更营业执照范围,工商部门不予变更营业执照范围的,纳税人可自行开具发票。

注:根据《湖北省营改增问题集》,《湖北省营改增政策执行口径》第一至五辑自2018年1月1日起全部废止。

三、超经营范围开票,注意事项

1、临时超范围经营

企业临时发生一些营业执照的经营范围中没有的业务,但业务是真实发生的,首先咨询一下当地税务局有没有明确的规定流程,如果没有,建议可以直接自行开具发票申报纳税。

2、经常性超范围经营

经常发生的业务应及时到工商管理部门变更营业执照载明的经营范围。

虽然与“超经营范围”可否开具发票没有必然关联,但如果过于频繁,也会被工商局盯上的。

企业不能长期超经营范围进行经营活动,不管税务怎么规定,经常性业务都应该进行工商登记变更,否则会被认定为无证经营。

四、超经营范围开票常见问题

1.开票时系统没有相应税率的发票

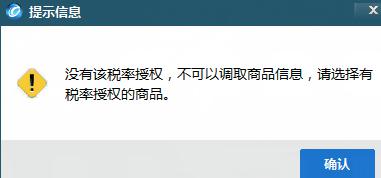

如果发生了经营范围外的业务,并打算自行开具发票,开票系统很有可能会没有这个业务对应的税率(一般情况没这个限制)。

比如一家营改增生活服务业企业,本身只有6%的税率。这个时候销售电子元件,开票系统可能无法选择13%的税率。

这个时候就只能带盘去去税务局重新发行一下。而是否能发型,还需要看税务局是否做了税种和品名核定。

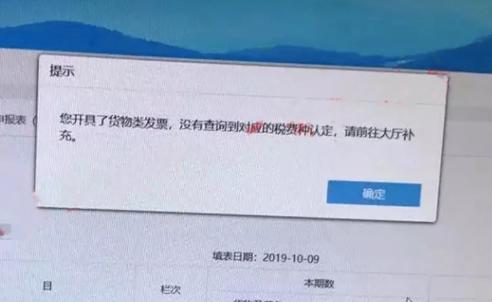

2.开出发票后申报出现异常

如果开票系统所有税率都可以选择开具,而且开发票已经开具出来了。这个时候还有可能申报时出现问题。

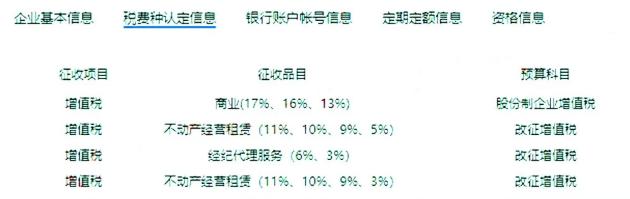

会出现这种原因,是因为税务局为每个企业核定了税种和征收品目,有些地方可能设置了和纳税申报表的逻辑检查。

比如某小规模纳税人,其本身经营范围只有广告相关服务,税务局核定的增值税征收品目只有广告服务。

如果征收品目和申报表有勾稽检查,那么就算自行开具了3%的销售货物的发票,在申报时候可能系统会提示申报异常信息:

遇到这种情况需要去税务局核定相关的税种和征收品目,然后再申报时就不会限制了。

3.不改营业执照不核定

如果软件能自行开具相应税率发票,申报表也没设置障碍,且所在地区也没有明确规定禁止超经营范围开具发票,那么发生临时超经营范围业务就可以自行处理了。

如果遇到选择不了相应税率,或者不能申报的情况,那么只能去税局增加相应品名。

一般情况下如果仅仅是临时业务,向税务局说明情况后都应该没问题,前提是临时偶发业务。

如果税局以不改经营范围不增加相应品名情况。实践经验是建议咨询税局法规科,或者大厅负责人等。

总结一下,遇到超经营范围又需要开票的情况:

1.先自行试下能否正常开票,能够正常申报。如果都可以,正常操作即可。

2.如果无法开票或者无法申报,只能去税务局进行操作。